Weltportfolio mit ETF ja, nur wie anfangen?

Das Weltportfolio, der Inbegriff von Diversifikation. Die Überschrift des Beitrags hätte auch aufreißerischer lauten können: Maximale Diversifikation zum Nulltarif!

Zugegeben, es gibt diese nicht ganz zum Nulltarif, wenn man allerdings auf ein paar Kleinigkeiten achtet, gibt es sie zu unschlagbar günstigen Konditionen.

Eine vergleichbare Diversifikation ist für den normalen Privatanleger mit Einzelaktien schlicht nicht umsetzbar und aktiv gemanagte Fonds (siehe auch aktives Investieren) sind mit zu hohen Kosten behaftet. Zudem haben diese auch keine wissenschaftlich nachgewiesene, regelmäßige, überdurchschnittliche Rendite, wie oft suggeriert wird.

„Suche nicht die Nadel im Heuhaufen, kaufe einfach den Heuhaufen.“

John Clifton Bogle (* 8. Mai 1929 in Verona, New Jersey), Unternehmer und Autor

Das Weltportfolio

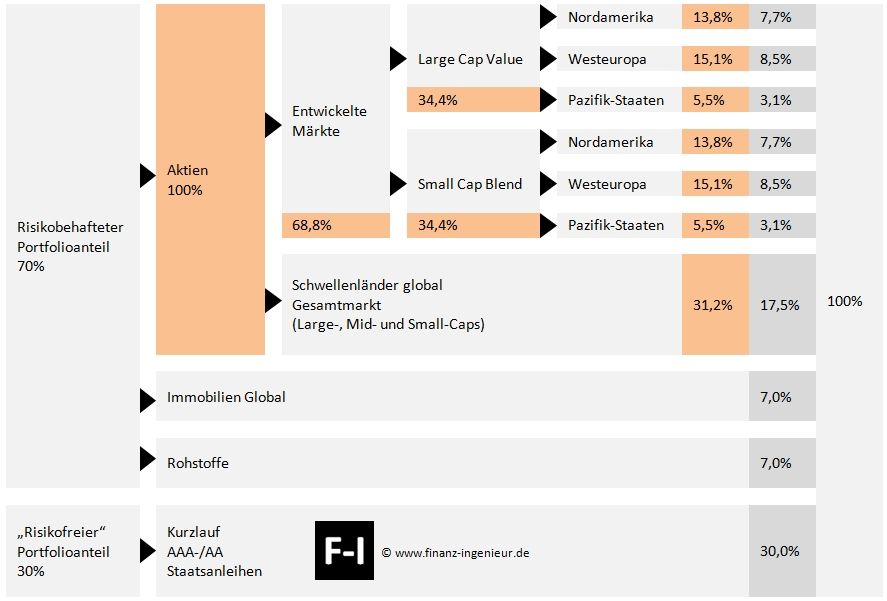

Quelle: 4. aktualisierte Auflage, Souverän investieren mit Indexfonds und ETFs von Gerd Kommer*, Seite 292

Neu: 5. aktualisierte Auflage, Souverän investieren mit Indexfonds und ETFs von Gerd Kommer*

Du möchtest loslegen und dir mit ETF dein eigenes Weltportfolio zusammenstellen, bist dir nur nicht sicher wo und wie du mit dem Aktienteil anfangen sollst? Auf genau diese Fragestellung wird in diesem Beitrag eingegangen. Es ist viel einfacher, wie du jetzt vielleicht vermutest. Angenommen, ich wäre nochmals in der Situation, mit einem eigenen ETF Weltportfolio zu beginnen, dann würde ich wie folgt vorgehen:

Angebot sparplanfähiger ETF und Kostenminimierung

Du solltest unbedingt sicherstellen, dass du möglichst kostengünstig deine favorisierten ETF über einen Sparplan ansparen kannst. Nicht alle ETF sind bei allen Depotbanken sparplanfähig. Es kann durchaus sein, dass dein ETF bei Depotbank A sparplanfähig ist, bei B jedoch nicht.

Meine Empfehlung: iShares®-ETFs kostenfrei im Sparplan bei Trade Republic besparen

Weltportfolio mit nur einem ETF

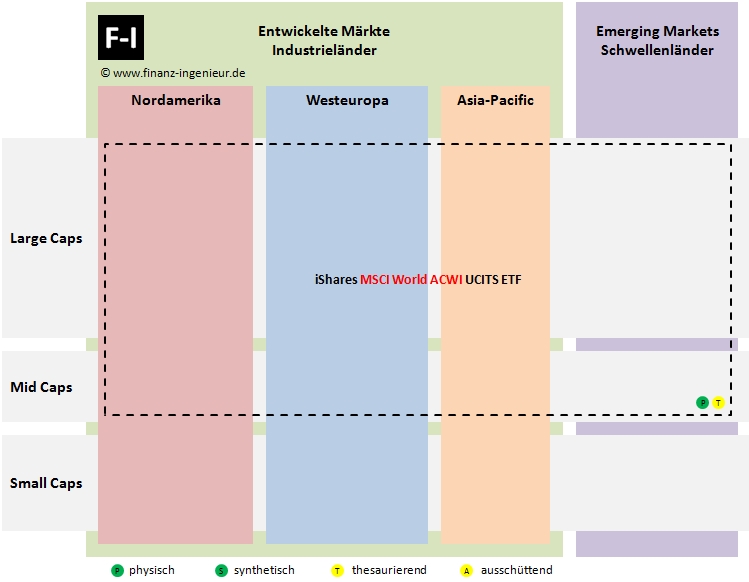

Der Aktienteil des Weltportfolio lässt sich prinzipiell auch stark vereinfacht mit nur einem ETF auf den globalen Index MSCI All Country World (ACWI) abdecken. Dieser Index beinhaltet weltweit 2470 Aktien, Large Cap und Mid Cap, aus Industrie- und Schwellenländern, aus mehr als 46 Länderinizes, je 23 aus entwickelten Märkten und Schwellenmärkten. Es ist also ein sehr breiter und gut diversifizierter Index.

Im Index SpotLight MSCI World ACWI findest du weitere Details zum Index, wie die Aufteilung nach Länder, die Top 10 der enthaltenen Werte, sowie dem Link zum Indexanbieter.

Vorteile der 1-ETF-Lösung

- Nur 1 ETF notwendig, wodurch

- der eigene Verwaltungsaufwand sehr gering ist.

- nur einmal die monatliche Mindestsparrate für einen ETF-Sparplan eingehalten werden muss, die je nach Online Broker um die 25 bis 50 Euro pro Monat liegt.

Nachteile der 1-ETF-Lösung

- Höhere TER im Vergleich zu einem Weltportfolio mit 3 oder 8 ETF

- Kein Rebalancing möglich

- Gewichtung nach Marktkapitalisierung wird durch den ETF vorgegeben. Für eine Gewichtung nach dem Bruttoinlandsprodukt wären zusätzliche ETF notwendig.

- Geringere Transparenz: Im Depot wird nur die Gesamtperformance ausgewiesen (Industrieländer + Emerging Markets)

Umsetzung

Meine Wahl würde hier auf den thesaurierenden ETF iShares MSCI ACWI UCITS ETF (WKN: A1JMDF) fallen, mit der Empfehlung: iShares®-ETFs kostenfrei im Sparplan bei Trade Republic zu besparen.

Dieser ETF hat eine TER von derzeit 0,60% pro Jahr, die für die Breite des Index akzeptabel ist und dieser physisch, mittels optimiertem Sampling repliziert.

Anfangen würde ich bei meinem ersten Sparplan mit einer für den Anfang geringen Sparrate, um mich der Nutzeroberfläche und den Abläufen von Trade Republic und der Volatilität vertraut zu machen.

Im Beitrag ETF, die Qual der Wahl? findest du weitere Hinweise über Kosten, Diversifikation und Auswahl eines ETF.

Tipp: Hervorragende Internetseiten mit Filter-Tools für die Auswahl von ETF, die ich regelmäßig selbst auch nutze findest du unter Links.

Wissen erweitern

An dieser Stelle beginnt der arbeitsintensivere Teil der Umsetzung des Weltportfolios. Du solltest dein Humankapital erhöhen, indem du dich weiterbildest und das aus meiner Sicht für den Aufbau eines Weltportfolios unumgängliche Buch, Souverän investieren mit Indexfonds und ETFs von Gerd Kommer*, liest.

Parallel läuft bereits dein Sparplan auf den Index MSCI All Country World (ACWI) als erster Baustein für dein Weltportfolio und du hast somit keine Eile. Später kannst du immer noch mit entsprechenden ETF dein aktuell sehr vereinfachtes Weltportfolio gemäß deiner Bedürfnisse (Asset Allokation und Risikotragekapazität) weiter strukturieren und ergänzen.

Auch solltest du dir das notwendige Wissen aufgebaut haben, um deine persönliche Finanzstrategie festlegen und umsetzen zu können. Wichtig ist, an der einmal festgelegten Finanzstrategie festzuhalten und sich nicht durch Investmentpornographie beeinflussen zu lassen. Dann solltest du einfach die Füße hochlegen und dich der schönen Dinge im Leben widmen. Aus meiner Sicht wäre lediglich alle ein bis zwei Jahre ein Rebalancing fällig.

Hoffentlich hat dir dieser Beitrag beim Start deines Weltportfolios geholfen. Falls du dir dennoch unsicher sein solltest, kannst du mich gerne kontaktieren und ich werde versuchen dich zu unterstützen.

Vielen Dank für den Beitrag. Leider habe ich noch nicht ganz erfahren was ich wollte – und einige Aspekte blieben in dem Beitrag unberücksichtigt (Steuerproblematik usw.)

Hallo Thomas,

es freut mich, wenn dich der Beitrag etwas weitergebracht hat, wenn auch nicht ganz ans Ziel 🙂

Das Thema Steuern steht auch noch auf meiner Liste, ab 2018 wird sich ja einiges ändern. Bei der Wahl meiner ETFs war die steuerliche Betrachtung nachrangig, der Schwerpunkt lag und liegt auf der Kostenoptimierung (TER und Gebühren für Sparplan etc.).

Was hättest du neben der Steuerproblematik noch gerne erfahren?

Viele Grüße

Martin (Finanz-Ingenieur)

Interessant für mich ist z.B. aus welchem Domizil der ETF aufgelegt werden sollte? Deutschland, Frankreich, Luxemburg, Irland? Was bietet welche Vor- und Nachteile…?

Außerdem wäre mich für noch relevant, wenn ich meine Aufteilung selbst vornehmen möchte, wie ich den Index auswähle: MSCI, STOXX…? Woher erfahre ich, welcher Index am besten passt? Sollte ich lieber Value oder Dividenden-Index nehmen?

Viele Grüße

Thomas Maier

Gerne möchte ich auf die Punkte in der Reihenfolge a) welcher Index? b) Value oder Dividende? c) Auswirkung Fondsdomizil? antworten.

a) Zuerst lege ich meine Asset Allocation fest. In meinem Fall ist dies das Weltportfolio von Gerd Kommer. Dann versuche ich diese mit ETFs abzudecken. Dabei habe ich folgende Prioritäten:

Danach bleiben in der Regel nur noch eine handvoll ETFs übrig. Beispielsweise ist der SPDR MSCI World Small Cap, der einzige globale Small-Cap-ETF den ich fand.

Folgende Faktoren sehe ich als nachrangig (egal):

Begründung: Steuersituation kann sich immer wieder ändern, so auch ab 01.01.2018 und es würden sonst noch weniger ETFs zur Auswahl stehen (falls überhaupt welche übrig bleiben).

Die entsprechenden Indizes resultieren austomatisch aus oben beschriebenen Kriterien / ETFs. Bei meinen Suchen nach ETFs bin ich immer wieder bei iShares und MSCI gelandet. Tipp: iShares Core Series ETFs haben oft das größte Fondsvolumen und ein niedriges TER und können bei flatex für nur 1,50€ bespart werden (aber genug der Werbung).

Wenn ich heute mir ein neues Portfolio zusammenstellen müsste, würde es wie folgt aussehen:

b) Wenn für eine Region kein Value-ETF vorhanden ist, kann auf einen Dividenden-ETF ausgewichen werden (Quelle: Gerd Kommer). Ich habe breitere Indizes regionalen Value-Indizes vorgezogen.

c) Die Besteuerung eines ETFs kann grundsätzlich auf drei Ebenen erfolgen:

Das Fondsdomizil hat hier Auswirkungen.

Der steuerliche Status eines ETFs (steuereinfach/steuerhäßlich), auf Investorenebene in Deutschland, wird von folgenden Faktoren beeinflusst:

Ich weiß, dass das Steuerthema etwas „schwammig“ beschrieben ist, eventuell hilft es trotzdem etwas weiter. Gerne kann ich auf weitere Fragen eingehen.

Viele Grüße

Martin Grimmer (Finanz-Ingenieur)

Gute Strategie: Erstmal die befriedigende (gute?) Variante, danach weiterbilden und dann die gute oder sehr gute Variante. Hauptsache, das Geld ist erstmal beschäftigt und man handelt schon. Muss mal schauen, ob dann die Umschichtung nicht teuer wird.

Viele Grüße

Codeschneider

Hallo Codeschneider,

vielen Dank für deinen Kommentar.

Ähnliche (selbstkritische) Gedankengänge zu meinem Beitrag (Weltportfolio mit ETF ja, nur wie anfangen?) hatte ich auch bereits. Das heißt ich bin selbst auch noch nicht 100%ig zufrieden damit und werde in der Zukunft weitere Umsetzungsvarianten einbauen.

Nun, für den Aufbau eines Weltportfolios mit ETFs gibt es nahezu unendlich viele Varianten und keine ist perfekt. Genauso kann man Stunden, mit der Suche nach perfekten ETFs verbringen.

Folgende Varianten sind bereits hier auf dem Blog zu finden:

Neben dem Aufbau eines eigenen ETF-Weltportfolios könnte man auch auf Robo-Advisors oder Portfolio-ETFs zurückgreifen.

Die Frage, welchen der oben aufgelisteten Wege man einschlägt, hängt unter anderem von folgenden Faktoren ab:

Grundsätzlich kann man mit mehr ETFs ein niedrigeres gesamt TER von circa 0,30% erreichen, im Vergleich zu einem Portfolio-ETF oder dem MSCI World ACWI ETF mit um die 0,50%. Robo-Advisors liegen dann bei ~1,00%, bieten dafür andere Vorteile.

Die in diesem Beitrag beschriebene 1-ETF Lösung ist aus meiner Sicht ein guter und schneller Start. Selbst nutzen wir diese 1-ETF-Lösung für den Vermögensaufbau unserer Tochter.

Gerne beantworte ich eventuelle Fragen, oder gehe auf andere Aspekte ein.

Viele Grüße

Martin Grimmer (Finanz-Ingenieur)

Als Alternative zu dem iShares MSCI ACWI ETF habe ich den Lyxor MSCI All Country World ETF (WKN: LYX0MG) genommen. Neben der niedrigeren TER von nur 0,45% ist er auch steuereinfach und kann bei der comdirect per kostenlosen Sparplan bespart werden.

Ich würde auch nicht nur die TER als Hauptunterscheidungskriterium heranziehen, sondern besonders auf die Tracking Difference und den Tracking Error achten. Das kann die TER kostenseitig sogar neutralisieren.

So zum Beispiel beim SPDR MSCI ACWI IMI ETF (WKN: A1JJTD). Damit investiert man noch breiter als mit dem ACWI, die TER liegt bei 0,4%, die Tracking Difference ist sogar positiv die letzten Jahre und die steuerhäßlichkeit spielt durch die Änderung ab 2018 keine Rolle mehr.

Was die Übergewichtung von Emerging Markets nach Kommer angeht, hat sich in den letzten Jahren diese Strategie nicht als besonders erfolgreich herausgestellt. Vergleicht man die Entwicklung eines Weltportfolios mit der 1 ETF-Lösung MSCI ACWI IMI gegen die 2-ETF-Lösung 70% DM/30% EM oder den 4-ETF- bis 9-ETF-Lösungen oder auch gegen Portfolio-Anlagen wie den ARERO, den Comstage Vermögensstrategie oder den db x-trackers Portfolio Total Return, so stellt sich heraus, dass ab 3 Jahre rückwärts betrachtet auf die letzten 10 Jahre die Diversifikation mit 1 ETF über alle Märkte die beste Rendite gebracht hat.

Lyxor MSCI All Country World ETF (WKN: LYX0MG) ist sicherlich auch kein schlechter ETF, jedoch ein synthetischer und erst seit kurzem bei comdirect kostenlos im Sparplan verfügbar.

Auch einen Blick auf Tracking Difference zu werfen macht für einen buy-&-hold-Investor Sinn, Tracking Error spielt eine weniger wichtige Rolle. Wenn ich allerdings die Messlatten in allen relevanten Parametern (physisch, AuM im Milliardenbereich, Tracking Difference 0 oder positiv, steuereinfach, kostenlos besparbar, …) zu hoch setze, bleibt zum Schluss kein ETF mehr übrig 😉

SPDR MSCI ACWI IMI ETF (WKN: A1JJTD) hatte ich mir auch mal angeschaut, war mir das AuM zu klein.

Die Rendite eines MSCI World ACWI (IMI) mit einem Portfolio-ETF (mit Anleihenanteil ~30%) zu vergleichen macht weniger Sinn, da die Anleihen die Rendite dämpfen. Wie hast du den Vergleich mit 1 ETF-Lösung MSCI ACWI IMI gegen die 2-ETF-Lösung 70% DM/30% EM oder den 4-ETF- bis 9-ETF-Lösungen gemacht (3 Jahre rückwärts betrachtet auf die letzten 10 Jahre)?

Das ist ein sehr interessanter Beitrag, da ich mich gerade intensive mit dem Investment in ETF und der Strukturierung des Weltportfolios beschäftige. Vielen Dank dafür!

Eine Frage wurde bisher meines Wissens nicht gestellt bzw. beantwortet: Wie starte ich, wenn ich bereits einen größeren Betrag (mittlerer 5-stelliger Betrag) angespart habe und diesen nun gerne in ETFs/das Weltportfolio anlegen möchte? Sollte ich den gesamten Anlagebetrag an einem Tag investieren bzw. die ETFs kaufen oder den Betrag über welchen zeitraum stückeln?

Vielen Dank für eine Antwort!

Es freut mich, wenn die Inhalte weiterhelfen.

Stimmt, die Frage: Wie lege ich eine größere Summe in ETFs an? wurde bisher noch nicht thematisiert.

Diese Frage lässt sich auf der einen Seite relativ schnell beantworten: Je früher man komplett investiert ist, desto besser – langfristig betrachtet. Warum ist das so? Langfristig gesehen wird der weltweite Aktienmarkt mit sehr hoher Wahrscheinlichkeit eine Rendite von circa 7% pro Jahr haben. Jeder Tag, an dem ich nicht investiert bin, verschenke ich einen Teil dieser Rendite. Klingt logisch.

Jetzt kommt das „aber“. Auf der anderen Seite unterliegt der Aktienmarkt einer gewissen Schwankung (Volatilität), die gerade in den ersten Jahren das Portfolio in die Verlustzone drücken kann (drücken wird). Hier kommt die psychologische Komponente ins Spiel (Verlustangst). „Was-ist-wenn-Gedanken“ im Bezug auf Kursstürze laufen kinoartig im Kopf ab. Doch besser noch warten, bis der nächste Einbruch kommt? Auch ich habe bereits 5-stellige Summen (kleinere 😉 ) investiert und dabei die Investition auf maximal 3 Monate „gestreckt“. Die letzte Investition dieser Art hatte ich sofort auf einmal investiert. Eine „subjektive“ Rolle spielt hier natürlich das persönliche Risikoempfinden. Das bedeutet, wie gehe ich mit den Schwankungen um?

Der Anleihenanteil im Portfolio könnte auch eine Rolle spielen. Folgender Gedankengang: Je höher der Anleihenanteil, desto geringer die Schwankungen, je eher könnte komplett investiert werden. Jetzt aber bitte nicht den Anleihenanteil erhöhen, nur um rasch investieren zu können. Ein Richtwert für die Bestimmung des Anleihenanteils ist in Diese Faustformeln des Investierens sollte man unbedingt kennen! zu finden.

Mein Tipp: Wer gut mit den Schwankungen umgehen kann, alles auf einmal investieren. Wer sich mit dem Gedanken nicht anfreunden kann, auf 2-3 Monate strecken, oder eine Schlaftablette nehmen und erst in ein paar Jahren wieder ins Depot schauen 😉

Noch eine verwandte Fragestellung: Ist es besser einen Sparplan 1x, oder verteilt auf 2x pro Monat auszuführen? Die Antwort lautet: Eine Ausführung am Anfang jeden Monats ist besser, zwar nur geringfügig, aber besser (leicht mehr Rendite). Das hatte ich mit dem SPDR MSCI ACWI IMI UCITS, also mehr oder weniger ein marktkapitalisierungsgewichtetes 1-ETF-Weltportfolio, auf 10 Jahre „backgetestet“. Das heißt, mit Kursentwicklungen der letzten 10 Jahre rückwärts berechnet. Also einen Durchgang mit 50€ zum 1. des Monats und einen mit 25€ je zum 1. und 15. des Monats. Ergebnis:

Wie angekündigt, der Unterschied ist nicht groß, aber vorhanden. Viel wichtiger ist der geringere Verwaltungs- und Zeitaufwand bei der Version 1x.

Ich hoffe das hilft bei der Entscheidung weiter.

Viele Grüße, Martin

Hallo Finanzingenieur,

ich verfolge persönlich auch ziemlich genau deinen Anlageansatz, den du oben beschreibst (das beruhigt mich als Finanzanfänger).

60% iShares Core MSCI World UCITS ETF

20% iShares Core MSCI Emerging Markets IMI UCITS ETF

20% SPDR MSCI World Small Cap UCITS ETF

Für mich persönlich ist der MSCI zu USA lastig, sodass ich mich zusätzlich aus dem Bauch heraus (10%) für einen ETF auf den EuroStoxx600 entschieden habe. Wie siehst du dieses zusätzliche Investment für das Portfolio?

Zusätzlich Anmerkung: Ich persönlich nutze auch flatex, jedoch sollte dabei beachtet werden, dass hier zum Teil signifikante Kosten über ATC entstehen können.

Hallo Kai,

vielen Dank für deinen Kommentar.

Das Gewicht der USA würde mich auch stören. Die Idee, mit einem STOXX Europe 600 die Gewichtung der USA zu reduzieren, finde ich nicht schlecht. Ausreichend breit diversifiziert finde ich diesen Index.

Ich würde mich noch etwas mehr mit Multi-Factor-Investing/-ETFs, wie von Gerd Kommer in der 5. aktualisierten Auflage von Souverän investieren mit Indexfonds und ETFs* beschrieben, beschäftigen und eventuell einen solchen ETF beimischen. Bspw. den iShares Edge MSCI Europe Multifactor UCITS ETF (Faktoren: Value, Momentum, Qualität and kleine Unternehmensgröße).

Auch hier wieder nur für langfristige Anleger sinnvoll (10Jahre+). Referenzindex ist der MSCI EUROPE DIVERSIFIED MULTIPLE-FACTOR. Soll langfristig mehr Rendite bringen, die Diversifikation ist allerdings leicht reduziert und das TER höher. Dieser Index enthält nur ca. 120 Werte, allerdings relativ schön gewichtet (größter Wert hat 2,56%).

Ich selbst habe noch keine abschließende Meinung zu Multi-Faktor-ETFs, werde mich damit noch intensiver beschäftigen.

Das mit den ATCs bei flatex stimmt, finde flatex trotzdem die beste Wahl für ETF-Sparpläne. Nachfolgend beispielhaft die ATCs meiner ETFs:

Viele Grüße

Martin (Finanz-Ingenieur)

Hallo Martin,

Danke für die Rückmeldung. Ich habe mich bereits bzgl. Start-Beta-ETF informiert und bleibe bei meinem einfachen, kostengünstigeren (weiterhin passiven) Ansatz.

Natürlich ist es Geschmackssache, ob man speziellen Faktoren eine andere Gewichtung geben möchte.

Für dein persönliches Interesse empfehle ich dir die (kritische) Studie von Dr. Lehmann: Smart Beta ETFs – Euphemismus par excellence.

Diese ist frei zugänglich.

Schöne Grüße

Hallo Kai,

vielen Dank für deine Antwort und den Hinweis auf die Studie: Smart Beta ETFs – Euphemismus par excellence.

Finde diese gut geschrieben, allerdings habe ich beim Überfliegen nicht alles nachvollziehen können. Bspw. ist die Rede vom „breiten Benchmarkindex“, hier ist mir nicht klar, was genau damit gemeint ist.

Wie bereits erwähnt, benötige ich noch mehr Zeit, um zu einer abschließenden Meinung über Multi-Faktor-ETFs zu kommen. Aktuell sehe ich es auch eher kritisch, wegen der höheren Kosten und würde an deiner Stelle auch den rein passiven Ansatz wählen.

Viele Grüße

Martin

Hallo Martin,

ich bin gerade dabei, mein erstes Weltportfolio zu erstellen. Deine Homepage sowie Gerd Kommers 5. aktualisierte Auflage, Souverän investieren mit Indexfonds und ETFs* haben mir schon gut weitergeholfen. Das Buch ist sozusagen meine Finanzbibel 🙂

Ziel meines WPF ist es,

– eine möglichst niedrige TER zu haben (wo liegt Deine Schmerzgrenze,

unter 0,5% incl Ordergebühren?)

– Region „Welt“ abzudecken

– (aktuell) Factorinvesting zu vermeiden (kenne mich noch nicht 100% aus)

– Anlagehorizont 10-15 Jahre zu belassen

– eine mtl. Sparrate von 250 EUR (oder jährliches Investment von 3000 EUR) einzubringen

Folgenden Ansatz habe ich im Kopf:

A) 30% Anleihen ETF 1.5 – 2.5 Jahre DE in EUR

B) 70% Aktien ETF

b1) 60% MSCI World

b2) 20% MSCI Emerging Markets IMI

b3) 20% MSCI World Small Cap

Das Problem: oben genannte Positionen b2 und b3 sind nicht kostenlos Sparplanfähig bei der onvista Bank, der Rest schon. Würdest Du zwei Provider wählen (mehr Adminaufwand) oder komplett auf einen Provider umschwenken. (mehr Renditeverlust wg Fixkosten pro Sparrate von je 1,50 EUR). Oder würdest Du gleich vom Sparplan abweichen und „Einmalorder“ durchführen?

Viele Grüße und danke vorab,

Dan

Hallo Dan,

vielen Dank für deinen Kommentar und es freut mich, wenn dir der Blog und der Hinweis auf das Buch (5. aktualisierte Auflage, Souverän investieren mit Indexfonds und ETFs von Gerd Kommer*) geholfen hat 🙂

Auch bei meinem ETF-Portfolio war die Optimierung des TER ein entscheidender Faktor. Dabei bin ich bekanntermaßen auf einen Wert von circa 0,31% p.a. gekommen, mit dem ich zufrieden bin.

Dabei würde ich mich immer mit den Alternativen vergleichen (bspw. Robo-Advisor und Portfolio-ETF). Nachfolgende Links helfen dabei einen Überblick zu bekommen:

– Robo-Advisor-Vergleich

– Vergleich: DIY Weltportfolio, Portfolio-ETF, Robo-Advisor

Die Gebühren von Direktbanken (Brokern) würde ich immer separat vom TER des Portfolios vergleichen. Hier können sich grundsätzlich die Sparplankonditionen jährlich ändern. Mal ist ETF-Anbieter A kostenlos besparbar, dann wieder mal nur Anbieter B, mal kostet die Ausführung x€, dann mal wieder y€ und so weiter. Damit habe ich bereits so meine Erfahrungen gemacht. Alles nicht hilfreich bei einem Anlagehorizont von 10 Jahren+.

Den Betrag von A) würde ich nicht in Anleihen, sondern aus Gründen der Vereinfachung, im Rahmen der Einlagensicherung (<=100T€), auf ein Tagesgeld-/konto legen. b1, b2 und b3 finde ich gut gewählt.

Eine 2. Direktbank (Broker) würde ich wegen eventuell besserer Sparplan-Konditionen, aus zuvor genannten möglichen Gebührenänderungen, nicht nehmen. Ich hatte mich damals aus Kostengründen für einen quartalsweisen Rhythmus von b2 und b3 entschieden und das jährliche Rebalancing mit umgesetzt.

Ich hoffe das hilft dir weiter.

Viele Grüße

Martin

Mittlerweile nutze ich nicht mehr flatex, sondern meine Empfehlung ist iShares®-ETFs kostenfrei im Sparplan bei Trade Republic zu besparen.