Portfolio-ETF Vergleich: ARERO Weltfonds, ComStage Vermögensstrategie ETF

Der Grundgedanke ist beim ARERO Weltfonds und dem ComStage Vermögensstrategie UCITS ETF derselbe: Ein Portfolio bestehend aus Aktien, Rohstoffe und Anleihen in einem einzigen kostengünstigen ETF – ein Portfolio-ETF.

Globale Diversifikation in einem einzigen multi-asset class ETF. Das hört sich zu schön an, um wahr zu sein. Doch jede Medaille hat bekanntlich auch eine Kehrseite und das ist bei Portfolio-ETFs nicht anders. Man sollte sich grundsätzlich einige Dinge vor der Entscheidung in einen Portfolio-ETF zu investieren klar machen.

Dieser Beitrag soll Portfolio-ETF-Interessierte einige grundsätzliche Gedanken zu den Vor- und Nachteilen mit auf dem Weg geben und wird gegen Ende die beiden genannten Portfolio-ETFs vergleichen.

Portfolio-ETF: Vorteile

Schnell, bequem und erschwinglich

Es ist offensichtlich: In nur einen ETF zu investieren ist sehr einfach. Die Auseinandersetzung mit der Auswahl verschiedener einzelner ETFs entfällt, was für den Aufbau eines „do it yourself (DIY) Weltportfolios“ notwendig wäre und somit etwas Zeit spart.

Im Beitrag Vergleich: DIY Weltportfolio, Portfolio-ETF, Robo-Advisor gibt es mehr Informationen zu einem Vergleich zwischen Weltportfolio und Portfolio-ETF.

Bei Sparplänen gibt es in der Regel Mindestsparraten von circa 25€ bis 50€, je nach Online Broker. Ein Portfolio-ETF (ETF-Dachfonds) ist die Komplettlösung, mit der man bereits mit einer kleinen Sparrate monatlich, quartalsweise oder jährlich in ein Weltportfolio investieren kann.

Wissenschaftlich fundiert

„investieren, statt spekulieren“

„anlegen ohne zu wetten“

„Kostenminimierung“

Dies sind die Leitgedanken des passiven Investierens mit einem Weltportfolio und so auch die Leitgedanken dieser beiden Portfolio-ETFs. Dabei sind folgende zwei Punkte essenzielle Säulen dieses Ansatzes.

Passivs Investieren

- Keine Verwendung aktiver Anlagestrategien wie Stock Picking und Market Timing

- Keine Vorhersagen von Kursentwicklungen von Anlageklassen oder Aktien

- Vermeidung von Anlegerfehlern: mangelhafte Diversifikation, zu häufiges Handeln, Selbstüberschätzung den Markt schlagen zu können

Weltweite Diversifikation

„Der Erfolg einer Anlage hängt zu 90% von der Asset Allocation ab.“

Dies ist eine Erkenntnis in der Finanz-Wissenschaft, auf die oft Bezug genommen wird.

Auf der Internetseite von ARERO heißt es weiter:

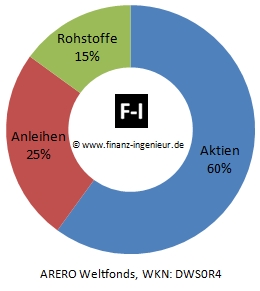

„…Studienergebnisse zeigen, dass ein breit gestreutes Portfolio aus 60% globalen Aktien, 25% Renten und 15% Rohstoffen dabei als „erprobtes Mischverhältnis“ angesehen werden kann,…“

Faire Kosten, Rebalancing eingebaut

Ungefähr 0,50% TER scheint mir ein fairer Preis für einen weltweit diversifizierten, multi-asset class Portfolio-ETF zu sein.

Positiv anzumerken ist, dass bei diesen Kosten das Rebalancing bereits mit eingebaut ist. Um dies muss, beziehungsweise kann man sich nicht mehr kümmern, was etwas Zeit spart.

Portfolio-ETF: Nachteile

Unflexibel

Aus meiner Sicht ist einer der größten Nachteile die Unflexibilität von Portfolio ETFs. Diese Unflexibilität schlägt sich in den nachfolgenden Punkte nieder:

Änderung des Anlageziels

Ändert sich im Laufe der Zeit mein Anlageziel, so kann ich darauf mit einem Portfolio-ETF alleine nicht reagieren. Möchte ich beispielsweise Anleihen reduzieren, so kann ich dies nur durch Übergewichten der Aktien. Das wiederum bedeutet, dass ich mir zusätzliche ETFs auswählen und besparen muss.

Nur thesaurierend

Sowohl der ARERO Weltfonds, als auch der ComStage Vermögensstrategie UCITS ETF sind beide nur thesaurierend erhältlich. Möchte man später (beispielsweise im Rentenalter) laufende Erträge (Ausschüttungen) haben, disqualifizieren sich beide.

Aus meiner Sicht hat ein thesaurierender ETF auch einen kleinen Vorteil: Man läuft nicht Gefahr Ausschüttungen sofort zu verkonsumieren. Es ist quasi eine Art Zwangswiederanlage.

Entsparphase

Auch in der Entsparphase könnte sich die Unflexibilität negativ auswirken. Möchte ich einen Teil meines Portfolio verkaufen, dann würde ich instinktiv den best-performendsten Teil (Asset Class) verkaufen. Bei einem Portfolio-ETF kann ich leider immer nur Teile des gesamten Portfolios verkaufen. Dadurch gehen sicherlich ein paar Basispunkte Rendite verloren.

Portfolio-ETF-Vergleich

Fakten

strategie UCITS ETF

thesaurierend

ausschüttend

Asset Allocation

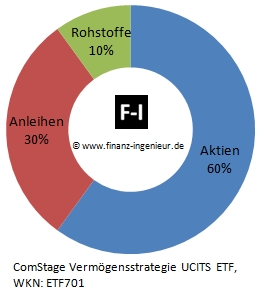

ComStage Vermögensstrategie UCITS ETF

Enthaltene ETFs

Der ComStage Vermögensstrategie UCITS ETF setzt sich aus folgenden einzelnen ETFs zusammen:

klasse

ARERO – Der Weltfonds

Der ARERO Weltfonds ist nicht wie der ComStage aus einzelnen ETFs zusammengesetzt, sondern ein neuer, eigenständiger ETF, der den ARERO-Index (“ARERO Weltstrategie”) abbildet.

Ins Leben gerufen wurde der ARERO von Prof. Dr. Dr. h.c. Martin Weber.

Das ARERO-Konzept wird von der Deutschen Bank-Tochter DWS Investment S.A. (Kapitalverwaltungsgesellschaft) beziehungsweise der Deutsche Asset & Wealth Management Investment GmbH (Fondsmanager) in die Praxis umgesetzt.

Was ist drin?

klasse

Fazit

„Schnell, bequem und erschwinglich, aber unflexibel“

Mit der Entscheidung für einen dieser Portfolio-ETFs nimmt man (bewusst) circa 0,25% höhere Kosten pro Jahr und weniger Flexibilität, im Vergleich zu einem DIY-Weltportfolio, in Kauf. Bequemlichkeit kostet nun einmal Geld.

Bei 50.000€ Anlagevermögen werden durch die höheren Kosten 125€ pro Jahr fällig, es tut also erst gegen Ende des Anlagehorizonts weh.

Die Renditeeinbußen sind eher homeopatischer Natur. Was soll ich sagen, man kann nicht immer alles haben im Leben. Mit etwas Zeiteinsatz und Engagement ist man mit der Alternative DIY-Weltportfolio meiner Meinung nach besser unterwegs.

Ich werde das Gefühl nicht los, dass ComStage hier gezielt einen Portfolio-ETF speziell für den deutschen Anleger konzipiert hat und dem Home Bias mit einem DAX und MDAX ETF huldigt 🙂 Anders lässt sich diese ETF-Zusammensetzung nicht erklären.

Wer über die Beimischung von Rohstoffen für sein Portfolio nachdenkt, der könnte in folgendem Beitrag ein paar nützliche Informationen finden: Rohstoff-ETF zur Diversifikation

Hallo Martin,

um das Trio komplett zu machen könntest Du noch den db X-trackers Portfolio ETF – Deutsche Asset Management – in den Artikel einbauen. Dieser ist von seiner Zusammensetzung variabler und beinhaltet keine Rohstoffe 🙂

Gruß

Manuel

Hallo Manuel,

danke für den Hinweis. Über die Portfolio-ETFs von db x-trackers bin ich gegen Ende der Fertigstellung dieses Beitrags auch gestolpert 🙂

Dies wird nicht der letzte Portfolio-ETF-Beitrag sein, d.h. db x-trackers werden auch noch kommen.

Viele Grüße

Martin (Finanz-Ingenieur)

Ein interessanter Artikel.

Hab mir eben mal beide Fonds angeschaut. Leider ist der von comStage nicht alt genug für einen 5 Jahres Vergleich. Auf 1 Jahres Frist sieht es so aus: ComStage hat knapp 16 Prozent an Wert zugelegt. Gegenüber 12 Prozent von ARERO. Dafür ist die Volatilität auch größer. Vereinfacht ausgedrückt; ComStage schwankt stärker nach oben und unten.

Markus

Hallo Markus,

es freut mich, dass der Artikel interessant für dich ist.

Von einem Performance-Vergleich habe ich aus folgenden 2 Gründen abgesehen:

– Wie du richtig erkannt hast, gibt es den ComStage noch nicht so lange (erst seit 16.04.2016, also noch kein ganzes Jahr). Dein Performance-Vergleich ist somit fehlerhaft und aufgrund der sehr kurzen Zeitspanne nicht aussagekräftig für einen langfristigen Anleger (5-10 Jahre+).

– Man würde wegen der unterschiedlichen Asset-Allocations Äpfel mit Birnen vergleichen

Wer die Rendite maximieren möchte, der wäre besser bedient mit einem „do it yourself (DIY)-Weltportfolio“ mit höherem Aktienanteil (beispielsweise 80/10/10 – Aktien/Anleihen/Rohstoffe), vorausgesetzt das höhere Risiko (Volatilität) ist tragbar. Zudem kann man durchaus einen TER von 0.25% mit einem DIY-Weltportfolio erreichen, was die Rendite zusätzlich erhöht.

Auf die Volatilität der beiden Portfolio-ETFs gehe ich wegen zuvor genannter Punkte nicht ein.

Martin (Finanz-Ingenieur)

Fallen dann aber nicht durch jährliches manuelles Rebalancing zusätzliche Gebührend an?

Bei Portfolio-ETFs ist das Rebalancing bereits mit eingebaut. Das bedeutet man muss nicht selbst „manuell“ Hand anlegen und die dadurch verursachten Kosten sind über die TER des Portfolio-ETFs bereits abgedeckt.

So auch beispielsweise beim ComStage Vermögensstrategie UCITS ETF (WKN: ETF701), hier heißt es: „Die Verwaltungsgebühr des ETF-Dachfonds beträgt pro Jahr 0,25 Prozent. Hinzu kommen die Gebühren der einzelnen ETFs, in die der Dachfonds entsprechend investiert ist. Dies führt zu einer Gesamtkostenquote (TER) von 0,49 Prozent pro Jahr.“

Aussage ComStage: „Wie Sie bereits richtig erläutert haben, ist das jährliche Rebalancing zur Ausgangsgewichtung 60% Aktien, 30% Renten und 10% Rohstoffanteil in der Verwaltungsgebühr von 0,25% inkludiert.“

Tipp: Wenn die Zusammensetzung (Asset Allocation) der Portfolio-ETFs nicht gefällt (bspw. Anteil Anleihen), der Robo-Advisor fintego bietet Portfolios mit bis zu 10% Rohstoffanteil. Ein weiterer Aspekt wäre das Rebalancing: Automatisch bei +/-15% Abweichung einer Vermögensklasse (Asset Class). Diese Flexibilität bekommt man, je nach ANlagesumme, für vergleichbare Kosten.

Hallo, ein guter Artikel. Mittlerweile ist der Comstage ETF ausschüttend. Das könnte man im Artikel mit einem Update vielleicht berücksichtigen.

Hallo Flo, vielen Dank für den Hinweis. Habe die Tabelle entsprechend korrigiert. Viele Grüße, Martin